Da mesi si parla del Superbonus 110% per le ristrutturazioni e finalmente ci sono notizie più chiare e semplici (si fa per dire…) per come richiederlo. Si tratta di un argomento molto interessante, ma anche di non così facile comprensione, tanto da trarre in inganno.

Scrivere un articolo completo e sfaccettato su tutte le milioni di casistiche personali è impossibile. Cercherò di spiegarlo per grandi linee, senza usare il burocratese, in modo da semplificarne la comprensione.

La verità è che ad oggi (27.09.2020) non c’è ancora un quadro dettagliato e preciso sulla modalità di fruizione della maxi-agevolazione fiscale, nonostante siano passati quasi tre mesi dal 1° luglio.

Per chi volesse saperne di più, consiglio sempre di consultare il sito dell’Agenzia delle Entrate, gli Artt. 119 e 121 del Decreto Rilancio, un tecnico ingegnere che si occupa delle asseverazioni (io personalmente non me ne occupo, ma ho un collaboratore in gamba per la parte burocratica) e sicuramente anche il tuo commercialista (essendo materia fiscale) e/o la banca a cui chiedere il finanziamento, nel caso si scegliesse la via del prestito.

Superbonus 110%: le info utili

Innanzitutto sfatiamo il mito che si tratti di “ristrutturare facile o persino gratis“. Piacerebbe a tutti che fosse vero, ma non è così.

Molti immaginano che grazie agli ultimi decreti sia possibile richiedere il Bonus, chiamare una qualsiasi impresa, effettuare tutti i lavori di ristrutturazione in casa e, dopo qualche mese, ottenere le chiavi del nuovo appartamento insieme al 10% in più della spesa depositato sul conto in banca. Senza aver uscito un centesimo!

Bene, mi dispiace, ma questa è pura follia.

Il Superbonus 110% non finanzia tutti i lavori. Non finanzia tutte le voglie di cambiare tramezzi, infissi e arredi, anzi.

Non finanzia nemmeno i lavori di efficientamento energetico realizzati con materiali che non rientrano nei criteri ambientali minimi, figuriamoci!

Cosa finanzia: gli interventi agevolabili

Esistono due categorie di interventi: quelli trainanti e quelli aggiuntivi o trainati.

Come intervento trainante c’è l’isolamento delle pareti opache dell’edificio (es. cappotto termico), la sostituzione degli impianti di climatizzazione invernale sulle parti comuni con impianti centralizzati ad alta efficienza e la sostituzione di impianti di climatizzazione invernale sugli edifici unifamiliari o sulle unità immobiliari di edifici plurifamiliari con impianti per riscaldamento, raffrescamento o fornitura acqua calda sanitaria in pompa di calore.

Ci sarebbero anche gli interventi antisismici, per cui è possibile accedere al Sismabonus 110%, escluso per la zona sismica 4.

Tra gli interventi trainati ci sono i servizi di efficientamento energetico (es. sostituzione dei serramenti, schermature solari, collettori solari, sistemi di controllo remoto per gli impianti), l’installazione di impianti solari fotovoltaici e la realizzazione di infrastrutture per la ricarica di veicoli elettrici.

Sono oggetto del Bonus anche gli interventi di demolizione e ricostruzione in chiave di risparmio energetico (o antisismica).

Cosa significa: vuol dire che se ho una casa indipendente e decido di realizzare un cappotto di isolamento, posso accedere al Supebonus 110% e riuscirei anche a detrarre la sostituzione dei serramenti e degli impianti di climatizzazione.

Se invece, sempre nella stessa casa indipendente, volessi solo cambiare gli infissi, non riuscirei ad accedere al Superbonus 110% perché non riesco a garantire il salto di 2 classi energetiche dell’edificio.

Va anche specificato che:

- Il requisito indispensabile per accedere al Superbonus 110% è che l’edificio faccia un salto di due classi energetiche, testimoniato dall’Attestazione di Prestazione Energetica (APE) rilasciata da un tecnico abilitato nella forma di dichiarazione asseverata.

- Per beneficiare della detrazione fiscale al 110% bisogna intervenire sulla superficie opaca di almeno il 25% dell’intero edificio. Per esempio, quando si tratta di realizzare un cappotto termico esterno, gli interventi di isolamento devono coprire almeno il 25% della superficie disperdente lorda dell’edificio.

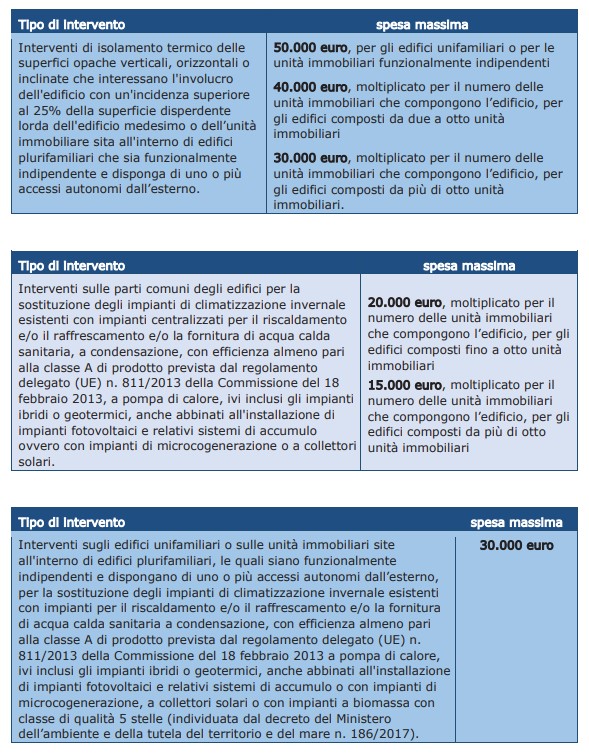

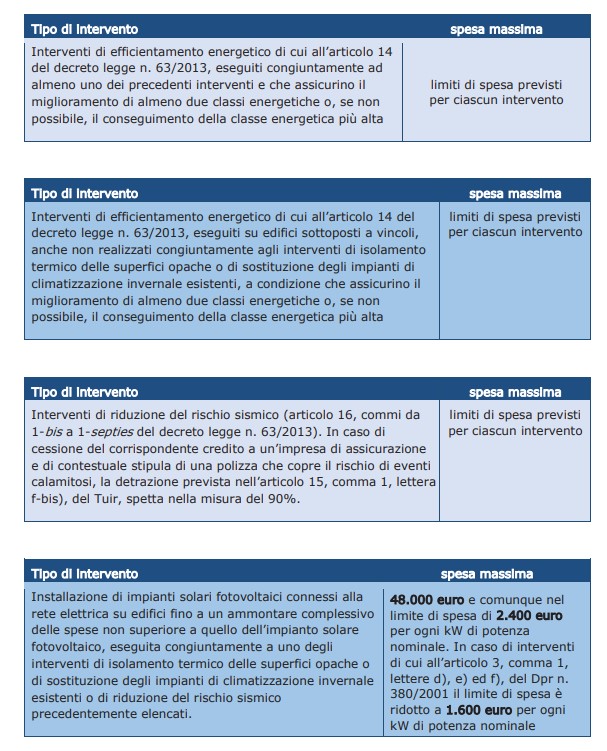

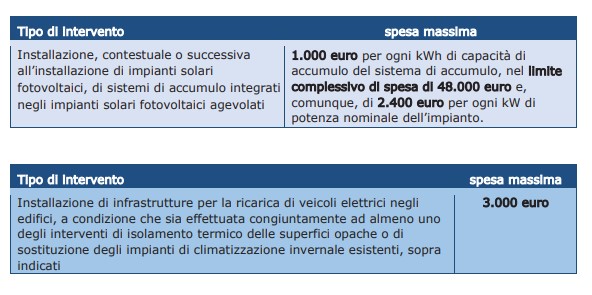

- Ci sono dei tetti massimi di spesa a seconda dell’intervento da realizzare.

- Il Superbonus 110% non è cumulabile con altri bonus, incentivi o bandi regionali.

- I lavori vanno eseguiti dal 1° luglio 2020 al 31 dicembre 2021.

- Il Superbonus NON finanzia arredi, pitturazioni, mobili, cartongessi, tagli di luce, carte da parati o il rifacimento dei bagni, ad esempio. Dunque non è possibile ristrutturare un appartamento nella sua interezza appellandosi al Decreto Rilancio.

- Una condizione fondamentale è che sia presente un impianto di riscaldamento, seppur datato o non funzionante.

- La detrazione va divisa in 5 quote annuali (per l’Ecobonus sono 10 rate annuali, per il Sismabonus erano 5 rate annuali).

- Sono escluse dal bonus le categorie catastali: A1 Abitazioni di tipo signorile, A8 Ville e A9 Castelli, palazzi con pregio storico e artistico.

- Nel caso non si riuscisse ad ottenere il Superbonus 110% esistono comunque altri Bonus fiscali attivi che possono esservi utili. Oggi come non mai, ristrutturare conviene.

Il miglioramento energetico deve essere dimostrato. Non è possibile andare “a sentimento” o solo ipotizzare che tutto sia fattibile perché “me l’ha detto mio cugino”.

Per rientrare nel Bonus 110%, il passaggio di due classi energetiche dovrà essere attestato da due certificazioni energetiche APE:

- Certificato APE prima dei lavori

- Certificato APE dopo i lavori

Ovviamente capisci bene che il termotecnico, l’ingegnere o architetto abilitato (deve far parte di un Ordine o Collegio), cioè in generale il tecnico che deve analizzare la situazione dell’edificio precedente all’intervento, suggerire gli interventi più opportuni, il rispetto dei requisiti tecnico normativi di legge del progetto e dell’intervento, la situazione post intervento e redigere la “dichiarazione asseverata”, oltre alla certificazione di prestazione energetica APE, ha un ruolo chiave per il Decreto Rilancio.

La sua parcella è detraibile nel Bonus, ma relativamente alla parte energetica. Se l’architetto, ad esempio, oltre all’APE, ti progetta anche il giardino e il colore delle pareti, questa spesa non sarà detraibile con la percentuale del 110%.

Chi può usufruire del Superbonus 110%

Potranno beneficiare della detrazione al 110%:

- i condomìni per interventi sulle parti comuni

- le persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni, su unità immobiliari

- gli Istituti autonomi case popolari (Iacp)

- le cooperative di abitazione a proprietà, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci

- le organizzazioni non lucrative di utilità sociale, le organizzazioni di volontariato iscritte nei registri di cui all’articolo 6 della legge n. 266/1991 e le associazioni di promozione sociale iscritte nel registro nazionale

- le associazioni e società sportive dilettantistiche limitatamente agli interventi destinati ai soli immobili o parti di immobili adibiti a spogliatoi.

Alcuni esempi pratici:

Se hai tre unità immobiliari, una in città, una al mare e una in montagna, puoi usufruire del Superbonus 110% per la riqualificazione energetica su massimo 2 delle suddette unità immobiliari. Per gli interventi realizzati sulla terza unità immobiliare potrai eventualmente fruire dell’Ecobonus, secondo le regole ordinarie.

Su tutte e tre le unità puoi realizzare gli interventi antisismici, purché esse siano situate nelle zone

sismiche 1, 2 e 3.

Se vivi in una villetta a schiera puoi usufruire del Superbonus, se questo rispetta i requisiti già spiegati in questo post.

Se vuoi ristrutturare un edificio unifamiliare attualmente privo di sistema di riscaldamento (ad esempio una casa rurale, un casale o un trullo), non puoi beneficiare dell’Ecobonus per la realizzazione del nuovo impianto perché è un’agevolazione relativa all’aggiornamento dell’impianto.

Per ottenere l’agevolazione sugli edifici collabenti, come trulli o ruderi, è necessario che l’edificio collabente sia dotato di un impianto di riscaldamento, anche non funzionante.

Quali documenti sono necessari per accedervi

I documenti principali necessari per accedere al Superbonus 110% sono:

- L’Attestato di Prestazione Energetica (APE), redatto prima e dopo l’intervento di riqualificazione energetica.

- L’asseverazione della documentazione, rilasciata da un tecnico abilitato.

- Un Visto di conformità rilasciato da un commercialista, da esperti contabili, dal Caf o da un altro intermediario abilitato, per accedere a sconto in fattura o cessione del credito, da inviare all’Enea.

- Documenti vari che può richiedervi la banca, ad esempio.

Come avviene la detrazione o sconto

Le modalità attraverso cui sfruttare il bonus sono le seguenti:

- la detrazione fiscale che permette quindi di detrarre nella dichiarazione dei redditi un importo pari alla somma dei lavori realizzati, più il 10% nei 5 anni successivi a quello in cui è stata realizzata la spesa

- lo sconto in fattura, che va richiesto direttamente all’impresa incaricata dei lavorati nella misura pari al massimo dell’ammontare delle spese, a fronte della cessione dei crediti fiscali

- la cessione del credito direttamente alla banca in cambio della liquidità necessaria per pagare i lavori.

Non tutte le banche si sono adoperate per fornire questo tipo di servizio ai clienti. Sui siti dei vari istituti di credito ci sono le info più dettagliate per farlo.

La cessione del credito viene effettuata in base allo stato dell’avanzamento dei lavori, secondo uno scaglionamento rigido, con prima cessione non prima di aver eseguito il 30% dei lavori.

La documentazione che serve

I primi documenti vanno depositati prima dell’inizio dei lavori.

Inizialmente serve, quindi, il titolo abilitativo (Scia/Cila o Permesso di Costruire) e la dichiarazione firmata dal cliente e dall’impresa o da un tecnico che attesti: la maturazione del bonus fiscale, il miglioramento delle 2 classi energetiche previste dalla norma e l’iscrizione all’Albo del tecnico.

Servono poi: la visura catastale che attesti la proprietà dell’unità, l’autorizzazione ai lavori firmata dal proprietario dell’immobile, il contratto di appalto o la lettera di incarico professionale, il verbale dell’assemblea (in caso di condomìni), un’autocertificazione a firma del beneficiario della detrazione che dichiari di non fruire del 110% su più di due unità immobiliari e che l’unità non fini di professione o impresa.

Infine, serve una dichiarazione che attesti la conformità dei documenti consegnati in copia.

Servirà poi seguire con attenzione i vari stati di avanzamento lavori, trasmettendo tutte le fatture (iniziando da quelle di acconto), le ricevute dei bonifici parlanti e il modulo firmato dall’impresa che esegue i lavori con la dichiarazione sull’avanzamento.

La cessione del credito si potrà richiedere solo raggiunto un certo stato di avanzamento lavori. I documenti necessari in questa fase saranno il visto di conformità sulla maturazione del credito, rilasciato da un tecnico abilitato, e la dichiarazione dello stesso tecnico di essere abilitato e di aver eseguito la polizza di Rc professionale. Inoltre, servirà l’invio della comunicazione all’agenzia sull’esercizio dell’opzione di cessione.

Successivamente, servirà l’asseverazione tecnica rilasciata da un professionista, la ricevuta di presentazione all’Enea di questa asseverazione, la dichiarazione di conformità dei documenti. Ciò vale anche per gli interventi antisismici, per cui i tecnici dovranno dichiarare l’efficacia dei lavori eseguiti.

Per concludere i lavori serviranno un visto di conformità (sempre corredato dalla dichiarazione sull’abilitazione, la polizza Rc e dalla comunicazione alle Entrate dell’opzione). In più, l’asseverazione tecnica rilasciata da un tecnico abilitato per l’efficientamento, con ricevuta di presentazione all’Enea, o l’asseverazione relativa agli interventi antisismici.

Per i condomini

Il primo step per i condomini è senza dubbio l’assemblea condominiale per decidere che tipo di lavori effettuare, capire i tempi e le spese da mettere in conto.

Una volta scelta l’impresa a cui affidare i lavori la decisione può essere approvata in seconda convocazione.

In seconda convocazione deve esserci almeno un terzo dei condomini, che rappresentino almeno un terzo dei millesimi e con un quorum ridotto: basta infatti che sia rappresentata la maggioranza degli intervenuti e un terzo del valore dell’edificio.

I tecnici possono partecipare alle assemblee condominiali, così da poter illustrare le modalità di svolgimento dei lavori e la scelta dei materiali.

Lo sconto in fattura

Non tutte le imprese/fornitori saranno capaci di scontare il 110%: è molto più facile che applicheranno uno sconto parziale.

L’impresa/fornitore, infatti, per applicare lo sconto totale deve essere in grado di anticipare il costo dei lavori per poi recuperare queste somme successivamente, in sede di dichiarazione dei redditi o cedendole ad un terzo: per molte aziende di ridotte dimensioni è un problema di non facile soluzione, motivo per cui, è presumibile che l’accesso a questo modo di fruire dell’agevolazione sarà tendenzialmente più difficile in caso di interventi di ridotta entità, fuori dalla sfera di interesse dei grandi fornitori.

Con lo sconto parziale, invece:

Ad esempio, se a fronte di una spesa di 30.000 euro, il fornitore applica uno sconto pari a 10.000 euro, lo stesso maturerà un credito d’imposta pari a 11.000 euro.

Il contribuente potrà far valere in dichiarazione una detrazione pari a 22.000 euro (110 per cento di 20.000 euro rimasti a carico) o, in alternativa, potrà optare per la cessione del credito corrispondente a tale importo rimasto a carico ad altri soggetti, incluse banche e altri intermediari finanziari.

Le banche coinvolte

Non tutte le banche offrono ad oggi la possibilità di cessione del credito, ma credo che si attrezzeranno tutte entro qualche mese. Conviene informarsi presso gli stessi istituti bancari. Per fare un esempio, Unicredit per richieste entro il 30 settembre 2020 riconosce:

- 102 euro per ogni 110 euro di credito fiscale se si acquista da persone fisiche e condomini;

- 100 euro per ogni 110 euro di credito fiscale acquistato per i clienti imprese;

- 78 euro per ogni 100 euro di credito fiscale acquistato in riferimento a detrazioni diverse dal Superbonus 110%.

Sul sito di Poste Italiane c’è anche un simulatore di calcolo.

I rischi che corre il beneficiario

In caso di sussistenza delle condizioni che comportano il decadimento del beneficio del Superbonus 110% (assenza o decadimento di titolo, mancato aggiornamento della documentazione prodotta, abusi edilizi non risanati o sanabili,…), tu resti il responsabile dei danni e sarai costretto a restituire le somme derivanti dai benefici ottenuti.

I controlli potranno avvenire entro 8 anni, con sanzioni importanti, dal 100% al 200% dei crediti inesistenti utilizzati.

Per questo è importante affidarsi a persone competenti, qualificate ed informate, per evitare di incappare in spiacevoli situazioni.

I tempi

Il Superbonus del 110% vale per le spese sostenute dal 1 luglio 2020 al 31 dicembre 2021. Sono 18 mesi.

Si tratta di un periodo abbastanza congruo per interventi di efficientamento di appartamenti, di edifici unifamiliari o piccoli condomini.

Ma per opere condominiali o per interventi che richiedono procedure edilizie complesse (come il permesso di costruire) non sono affatto tempi fattibili.

Per approvare i lavori condominiali ci vogliono mesi di assemblee. Più i tempi di progettazione, redazione dell’APE, preparazione e presentazione delle pratiche edilizie, approvazione dei progetti.

Tra l’altro il decreto non è ancora del tutto chiarissimo, quindi ci vorrà qualche mese per stabilire tutte le procedure nel dettaglio.

Aggiornamento 2021: il Superbonus 110% è stato prorogato fino al 30 giugno 2022 con possibilità di ultimare i lavori iniziati entro tale data fino al 31dicembre 2022. Quindi hai più tempo per accedervi!

Leggi anche: ristrutturare casa incentivi 2021: tutti i bonus e perché conviene.